美国能源股集体重挫,埃克森美孚跌4.65%,雪佛龙跌3.94%,康菲石油跌3.52%,斯伦贝谢跌7.38%,EOG能源跌5.83%。金融股全线收低,摩根大通跌2.69%,高盛跌2.63%,花旗跌5.12%,摩根士丹利跌5.25%,美国银行跌4.77%,富国银行跌2.75%,伯克希尔哈撒韦跌3.07%。

油价跳水,布伦特原油盘中重挫5%,收盘时略有回升,截至收盘,4月布伦特原油期货收跌2.20美元,跌幅约3.8%,收报于56.30美元/桶。

纽约商品交易所4月份交割的黄金期货价格上涨27.80美元,报收于每盎司1676.60美元,涨幅为1.7%,逼近对投资者心理来说至关重要的每盎司1700美元关口。自2012年以来,金价从未突破过1700美元大关。据财经信息供应商FactSet提供的数据显示,这意味着按主力合约计算,黄金期货创下了自2013年1月份以来的最高收盘价。

机构看盘:

摩根士丹利:比起避险操作 更应该担心量化交易“踩踏出局”

摩根士丹利量化及衍生品总监Christopher Metli发布研究指出,量化及被动价格交易恐怕会在本周形成另一股利空力量。

截至发稿,标普500跌3.31%,报3227.12点,基本回吐年内涨幅;道指跌3.42%,报28001.32点,按此价位收盘将创下历史三第大单日点数跌幅;纳指跌3.73%,报9219.33点,在三大指数中跌幅最大。此外,CBOE恐慌指数(VIX)大涨50%,报25.64。

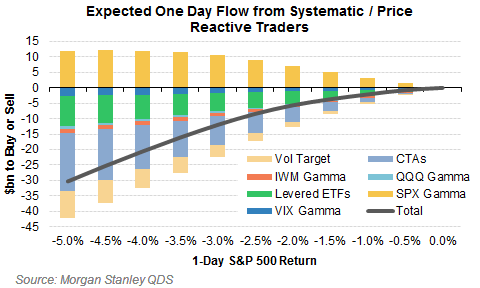

Christopher Metli从量化交易的逻辑进行推测,光是今天就有50-100亿美元的量化头寸需要被平仓,而在本周剩余时间里那些 “量化及被动价格交易者”还将抛出约200亿美元的筹码。

(预期一天内量化及被动价格交易者抛盘与涨跌幅的关系,来源:摩根士丹利)

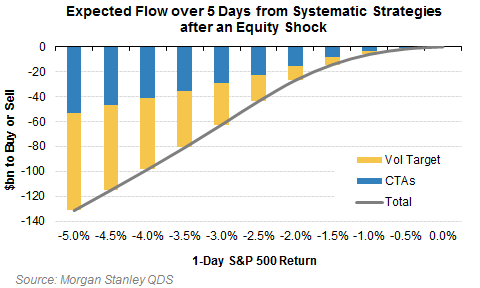

从最为悲观的角度来看,如果标普500指数今天收盘低于3235点或在此点位附近,周中最多将看到约600亿美元的量化交易抛盘。

(标普500指数波动与5日抛盘金额关系预测,来源:摩根士丹利)

Christopher Metli表示,虽然有这么多的被动抛盘,但年金基金和海外抄底资金的流入势必将缓解市场的下跌压力。根据其早些时候的测算,在类似于今日这样大跌之后,后续两周内将会引发约700亿美元的资金流入(其中150亿美元为海外资金)。

然而需要注意的是,新增流入的资金的速度显然会慢于那些自动平仓的算法。虽然Christopher Metli并不认为后续会出现流动性危机引发的抛售,但市场具体的下跌速度会是抛盘压力的决定性因素。